EUR/USD: Doves Outplay Hawks, Score 76:24

● Last week, four key events attracted the attention of the markets. The week began on Monday, 7th October, with the release of eurozone retail sales data. According to the statistics, retail sales in August grew by 0.2% month-on-month and by 0.8% year-on-year, which was almost in line with forecasts. Analysts surveyed by Reuters had expected growth of 0.2% (m/m) and 1.0% (y/y).

● The next significant event was the release of the minutes from the September FOMC (Federal Open Market Committee) meeting of the US Federal Reserve on Wednesday, 9th October. This 13-page document provided a detailed assessment of the economic situation and the opinions of Committee members on the prospects for monetary policy. The Fed downgraded its forecast for US economic growth in 2024 from 2.1% to 2.0%, while keeping the 2025 estimate unchanged at 2.0%. The inflation forecast for the current year was lowered from 2.6% to 2.3%, and for the following year, from 2.3% to 2.1%.

According to Fed Chair Jerome Powell's statement, the regulator's baseline scenario assumes further monetary policy easing. However, he noted that the Fed is in no hurry to act. The minutes revealed that Committee members are divided into two camps regarding the expected pace and magnitude of the key interest rate cuts. Some believe that it is essential to avoid a rate reduction that is either too late or insufficient, citing risks to the labour market. Others argue that a rate cut that is too swift or too large could halt the progress made in the fight against inflation or even lead to its resurgence.

● The next meeting of the US regulator will take place on 6-7th November. Market participants expect to see two more rate cuts this year, each by 25 basis points. According to the CME FedWatch tool, there is a 76% probability that the first of these cuts will occur next month, while the probability that the rate will remain unchanged is estimated at around 24%. Against this backdrop, the major US stock indices rallied, with the S&P 500 and Dow Jones reaching record closing levels.

● The third event took place on Thursday, 10th October, with the release of US inflation data. According to the US Department of Labour, while consumer prices in September slightly exceeded forecasts, annual inflation reached its lowest level since February 2021.

The Consumer Price Index (CPI) remained at 0.2% month-on-month, despite forecasts of 0.1%. On an annual basis, the CPI was 2.4% in September, which was higher than the forecast of 2.3% but lower than the previous value of 2.5%. Core inflation (Core CPI), which excludes volatile food and energy prices, rose to 3.3% year-on-year, exceeding both the forecast and expectations of 3.2%.

These figures reinforced investors' expectations that the US Federal Reserve would proceed with another rate cut in November. The EUR/USD pair reacted to the inflation data with volatility, fluctuating within a 50-point range (1.0904-1.0954), but by the start of Friday, it had returned to where it had been at the beginning of Thursday – in the middle of the range around 1.0935.

● It is worth recalling that on 18th September, the Federal Reserve lowered the key interest rate for the first time since the start of the COVID-19 pandemic, and by 50 basis points at once. According to Jerome Powell, this sharp move was necessary to protect the labour market. However, data from the US Bureau of Labour Statistics, released on 4th October, showed the largest increase in new jobs in six months and a decrease in unemployment. The number of new jobs in the non-farm sector (NFP) rose by 254K, following an increase of 159K in August, and far exceeded market expectations of 140K. The unemployment rate dropped to 4.1% from 4.2%. According to analysts, this confirmed the resilience of the economy, and the expectation of a gradual rate cut this year.

● The final event of the week, which had the potential to influence the dynamics of the US Dollar Index (DXY) and consequently EUR/USD quotes, was the release of another important inflation indicator on Friday, 11th October – the US Producer Price Index (PPI). According to the report from the US Bureau of Labour Statistics, the PPI rose by 1.8% year-on-year in September. This followed an increase of 1.9% in August and exceeded market expectations of 1.6%. The core PPI, on a yearly basis, grew by 2.8% (forecast 2.7%). On a monthly basis, the PPI remained unchanged, while the core index rose by 0.2%.

● Despite the fact that producer price inflation exceeded forecasts, the market barely reacted to these figures. As a result, the week's final note was struck at the same level, 1.0935. Most analysts (70%) predict a decline in the EUR/USD pair ahead of the ECB meeting. The remaining 30% have taken a neutral stance. Indicators on D1 mostly align with the analysts’ outlook. All oscillators are in red, though a third of them signal the pair is oversold. Among trend indicators, 75% point south, while 25% point north.

The nearest support for the pair is in the 1.0890-1.0905 zone, followed by 1.0780-1.0805, 1.0725, 1.0665-1.0680, 1.0600-1.0620, 1.0520-1.0565, and 1.0450-1.0465. Resistance zones are located around 1.0990-1.1010, then 1.1045, 1.1100, 1.1155, 1.1185-1.1210, 1.1275, 1.1385, 1.1485-1.1505, 1.1670-1.1690, and 1.1875-1.1905.

● The most interesting day next week is expected to be Thursday, 17th October. On this day, eurozone consumer inflation (CPI) data will be released, followed by a meeting of the European Central Bank. Some experts anticipate that the ECB might opt for another 25 basis point cut in the key interest rate. In addition to this decision, the ECB's leadership comments on monetary policy will undoubtedly attract significant interest. Moreover, on 17th October, data on US retail sales and initial jobless claims will also be released.

CRYPTOCURRENCIES: The Crypto Industry's War with the SEC Enters a 'Hot' Phase

● We will begin our review of the crypto industry by picking up where we left off last time—with the "information bomb" that was expected to explode on 8-9th October. The American television channel HBO had promised to reveal the real identity of Satoshi Nakamoto. And indeed, they did name someone, but few believed it. According to the authors of the documentary Electronic Money: The Mystery of Bitcoin, the pseudonym Nakamoto allegedly belonged to 39-year-old Canadian Peter Todd. Todd was indeed one of the early developers of Bitcoin Core, but he was never among the main suspects thought to be Nakamoto.

● We will begin our review of the crypto industry by picking up where we left off last time—with the "information bomb" that was expected to explode on 8-9th October. The American television channel HBO had promised to reveal the real identity of Satoshi Nakamoto. And indeed, they did name someone, but few believed it. According to the authors of the documentary Electronic Money: The Mystery of Bitcoin, the pseudonym Nakamoto allegedly belonged to 39-year-old Canadian Peter Todd. Todd was indeed one of the early developers of Bitcoin Core, but he was never among the main suspects thought to be Nakamoto.

The filmmakers presented several arguments, including the use of British/Canadian spelling in Nakamoto's writings and a correlation between the timing of Todd’s educational schedule and Nakamoto's posts. The key "evidence" was a message posted on the Bitcoin forum in 2010, supposedly left by Todd under Nakamoto’s name. However, these arguments failed to convince most viewers. Ki Young Ju, CEO of CryptoQuant, even called the documentary "disgusting" and expressed astonishment at how misguided the conclusions were.

● Another, more tangible, sensation could emerge from the latest round in the ongoing battle between the US Securities and Exchange Commission (SEC) and representatives of the crypto industry. Speaking at New York University’s School of Law, SEC Chair Gary Gensler stated that cryptocurrencies are unlikely to ever be widely used as a payment method and will continue to be viewed primarily as a store of value. Gensler also praised his agency’s approach to enforcing regulations on crypto companies through legal action. "Sometimes we need to take enforcement actions to bring people back to the right side," he said.

Under Gensler’s leadership, the SEC has filed numerous lawsuits against crypto companies for violating securities laws. Defendants include major centralized exchanges such as Coinbase, Binance, and Kraken, as well as the fintech company Ripple, the issuer of the XRP token. The SEC, however, has refused to establish clearer regulatory guidelines or criteria for determining whether a cryptocurrency falls into one of two categories: a security or a commodity. In assessing the future of cryptocurrencies, Gensler struck a blow to the digital industry by citing Gresham's Law: "Bad money drives out good."

● It's certainly disheartening when cryptocurrencies are labelled as "the worst," and crypto advocates are described as being on "the wrong side." However, in the US, it's not only authorities that can file lawsuits against commercial organisations— the reverse is also possible. And they can even call the SEC an "illegal entity." In a bold move, the cryptocurrency exchange Crypto.com has filed a lawsuit against the SEC, accusing the agency of overstepping its authority in regulating the crypto industry. This was announced by the co-founder and CEO of the platform, Kris Marszalek.

"This unprecedented action by our company against a federal agency is a justified response to the SEC's enforcement measures, which have harmed more than 50 million American cryptocurrency holders," he wrote on his social media page. According to Marszalek, the Commission has overreached its legal boundaries and now operates as an unlawful entity, labelling almost all cryptocurrencies as securities. The Crypto.com CEO also promised that the company would use "all available regulatory tools" to bring clarity to the industry and protect the future of the crypto sector in the US through legal means.

● Continuing with the topic of the US Securities and Exchange Commission (SEC), here's another development. Following in the footsteps of Bitwise, the crypto investment firm Canary Capital has filed an application with the SEC to launch a spot XRP-ETF based on Ripple. The idea behind this exchange-traded fund is to give investors access to one of the largest altcoins through a traditional brokerage account, without the risks associated with directly buying and storing cryptocurrency. And this is good news.

The application was submitted using Form S-1, which means there are no specific deadlines by which the regulator must make a decision. And that's the bad news: knowing Gary Gensler’s stance, the review process could range from "just a long time" to "endlessly long." Additionally, a second mandatory step in launching the ETF is the submission of another application—this time by the stock exchange where the new product will be listed. As of now, the SEC has not received such a filing from any exchange.

● The outcome of the US presidential elections could significantly impact the crypto industry. Geoff Kendrick, Head of Crypto Research at Standard Chartered Bank, predicts that if Donald Trump is elected, the price of bitcoin could triple by the end of 2025, and Solana could rise fivefold. Kendrick believes that the Trump administration would be more favourable towards the Solana ecosystem compared to a Harris administration. Therefore, if Kamala Harris becomes the occupant of the White House, bitcoin is expected to outpace Ethereum in growth, while Ethereum would surpass Solana and reach $7,000. Kendrick also suggests that bitcoin could rise to $200,000 by the end of 2025, regardless of the election results on 5th November.

● Currently, both bitcoin and Ethereum are under pressure. Bitcoin, the world's largest cryptocurrency, faces speculation about a potential sale of a large number of tokens held by the US government, although no decision has been made yet. According to analysts at QCP Capital, the rising demand for meme coins is also hindering BTC's growth. As for Ethereum, its price could be negatively impacted by the Chinese authorities, who are reportedly preparing to sell $1.3 billion worth of Ethereum seized from employees of the cryptocurrency company PlusToken.

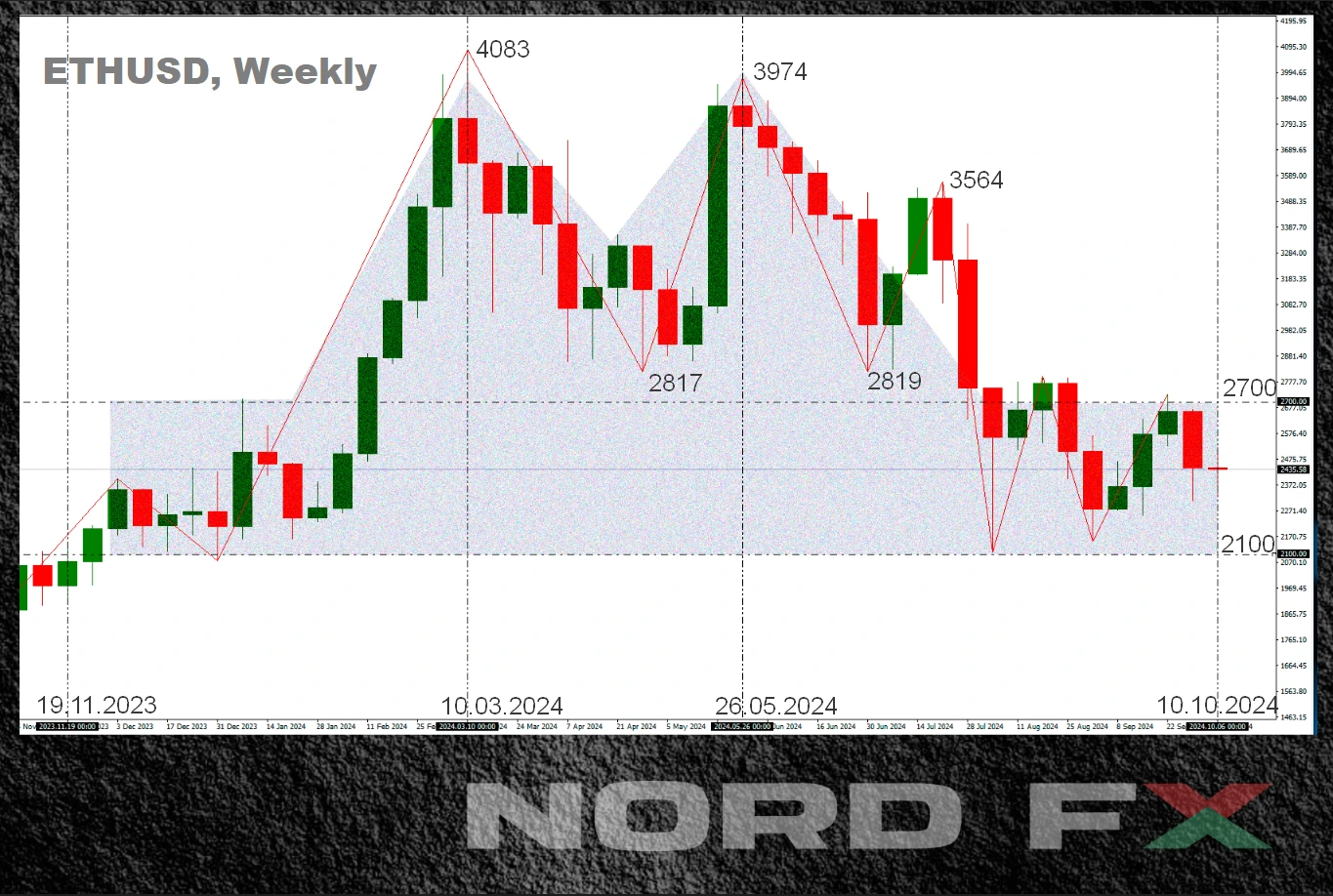

● At the time of writing this review, on the evening of Friday, 10th October, the BTC/USD pair is trading around $63,080, the ETH/USD pair at $2,460, and SOL/USD at $146.0. The total cryptocurrency market capitalisation has remained relatively unchanged, standing at $2.20 trillion (compared to $2.17 trillion a week ago). The Bitcoin Crypto Fear & Greed Index has dropped from 41 to 32 points, placing it in the Fear zone.

● And finally, an event that could turn into another global sensation. Renowned economist Tyler Cowen has nominated Ethereum co-founder Vitalik Buterin for the Nobel Prize in Economics. This initiative was supported by another prominent expert, Professor Alexander Tabarrok. Both economists praised Buterin for his significant contributions to the monetary economics of cryptocurrencies, emphasising that his work has far surpassed that of any other economist. According to Tyler, Vitalik built the brilliant Ethereum platform and created a digital currency that challenges Mises' Regression Theorem. This theorem asserts that the value of money can be traced back ("regressed") to the value of the goods and services it represents.

Cowen and his colleague also commended Buterin's continued efforts to develop the Ethereum network and highlighted that he would make an excellent speaker at the Nobel Prize ceremony (if he is approved), noting his politeness and good communication skills.

For reference: Vitalik Buterin was born near Moscow in 1994, meaning he is currently 30 years old. At the age of 6, he moved with his parents from Russia to Canada. He is the co-founder and former editor of *Bitcoin Magazine* and the co-founder of the Ethereum project, for which he won the World Technology Award in 2014, beating out Facebook founder Mark Zuckerberg and other contenders. In 2021, Buterin became the youngest cryptocurrency billionaire in the world. American *Forbes* estimated Buterin's net worth at $1.3 billion.

NordFX Analytical Group

Disclaimer: These materials are not an investment recommendation or a guide for working on financial markets and are for informational purposes only. Trading on financial markets is risky and can lead to a complete loss of deposited funds.